Pelo quinto mês seguido, o índice de famílias de BH com compromissos financeiros em aberto registrou alta, em maio. Segundo a Pesquisa de Endividamento e Inadimplência do Consumidor (Peic) da Fecomércio-MG, 74,4% dos entrevistados informaram ter dívidas – 3 pontos percentuais acima do que foi registrado em abril (71,4%).

E a tendência é que esse aperto familiar aumente nos próximos meses, na medida em que a taxa básica de juros da economia (Selic), que serve de referência para onerar o crédito no país, volte a subir hoje, passando dos atuais 3,75% para 4,25%, segundo previsões de mercado.

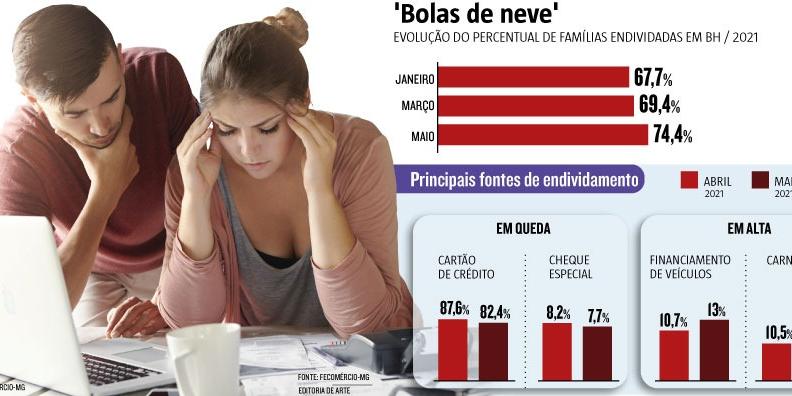

Ainda conforme a Fecomércio-MG, em janeiro, o índice de famílias endividadas na capital estava em 67,7%. Passou para 68,7% em fevereiro; 69,4% em março e 71,4% em abril. O percentual de endividamento alcançado em maio último, praticamente, se iguala ao notado em abril de 2020 (74,6%) – o segundo maior registrado nos últimos doze meses. O campeão do período foi o de maio de 2020 (78,3%).

Os números em alta também foram seguidos pela quantidade de famílias não somente com dívidas, mas com contas em atraso – 33,5%, ante 32,5% em abril. E, o que é ainda mais grave, pelo número de consumidores que não terão condições de quitar compromissos: 15,1% dos ouvidos na cidade, sendo que, em abril, eram 14,5%.

Quando há expansão das taxas de juros, as famílias se veem sob maior rigor nos gastos, porque comprar fica mais caro. E isso, obviamente, afeta o consumo

Para a economista da Fecomércio-MG Gabriela Martins, tais aumentos estão ligados diretamente ao desemprego e à inflação. “Com um auxílio emergencial menor e menos oportunidades de trabalho, não há saída: é preciso recorrer ao crédito. As pessoas precisam consumir, adquirir itens de necessidade básica, e sem dinheiro, recorrem ao crédito. Com isso, o endividamento maior é inevitável”, explica.

Tipos

O levantamento aponta ainda que algumas modalidades de dívida sofreram aumento entre abril e maio, como é caso dos carnês (de 10,5% para 15,3%) e os financiamentos de carros (de 10,7% para 13,0%). Em contrapartida, outras sofreram pequenas reduções, como cartão de crédito, que oscilou de 87,6% para 82,4%; cheque especial (de 8,2% para 7,7%) e financiamento de imóveis (de 8,0% para 7,7%).

A expectativa do mercado, de que o Banco Central defina, hoje, mais um aumento na taxa básica de juros (Selic), para 4,25%, deve gerar mais endividamento nas famílias e, paralelamente, a diminuição do consumo no país. Além disso, de acordo com o Relatório Focus, do próprio BC, divulgado anteontem (14), a projeção para o fim do ano é de que a Selic atinja 6,5% - no início do ano, a projeção era de 5,75%.

Com juros mais altos, caem as vendas e os investimentos

A expectativa do mercado, de que o Banco Central defina, hoje, mais um aumento na taxa básica de juros (Selic), para 4,25%, deve gerar mais endividamento nas famílias e, paralelamente, a diminuição do consumo no país. Além disso, de acordo com o Relatório Focus, do próprio BC, divulgado anteontem (14), a projeção para o fim do ano é de que a Selic atinja 6,5% - no início do ano, a projeção era de 5,75%.

Com os juros mais altos e famílias cada vez mais dependentes de crédito, já é possível vislumbrar retração na economia. “O crédito, principalmente em momentos de crise, serve como socorro para as famílias. Quando há uma política monetária de expansão das taxas de juros, essas famílias se veem sob maior rigor nos gastos, porque comprar fica mais caro. Isso vai afetar diretamente o consumo”, explica Gabriela Martins, da Fecomércio-MG.

Outra consequência possível é a redução de investimentos no setor industrial. Com crédito menos barato, é possível que muitas empresas adiem planos. “É claro que, mesmo com nova subida, a taxa Selic agora é muito menor do que já foi praticada em outros tempos. No entanto, com todo o ambiente de incertezas que estamos vivendo, tomar crédito para investir não deve ser opção para a indústria”, destaca Daniela Brito, gerente de economia da Fiemg.